معامله با الگوی خفاش هارمونیک با استفاده از نسبت های فیبوناچی به معامله گران کمک می کند تا نقاط ورود و خروج بهینه را شناسایی کنند.

در این مقاله، ما شما را با نکات ضروری الگوی خفاش هارمونیک، از ساختار منحصر به فرد آن گرفته تا نکات استراتژی معاملاتی آشنا خواهیم کرد.

چه یک معامله گر باتجربه باشید و چه تازه کار، این مطلب شما را به قدرت الگوی خفاش هارمونیک در تکنیکال مجهز می کند.

الگوی خفاش در تکنیکال چیست؟

الگوی خفاش هارمونیک یک ابزار تحلیل تکنیکال است که توسط معامله گران برای پیش بینی تغییر قیمت بالقوه در آموزش بازارهای مالی و بازارهای واقعی استفاده میشود.

این الگو که توسط اسکات کارنی در سال 2001 کشف شد، بخشی از خانواده معاملات هارمونیک است که بر نسبت های دقیق فیبوناچی برای شناسایی نقاط کلیدی در حرکت قیمت متکی است.

الگوی خفاش، یک الگوی معکوس پنج نقطه ای است که با یک رابطه بازگردانی دقیق بین پاهای تشکیل دهنده آن مشخص می شود.

معمولاً پس از یک حرکت طولانی مدت در یک جهت، یک معکوس بالقوه را نشان می دهد. الگو با نکات زیر تعریف می شود.

ساختار الگوی خفاش

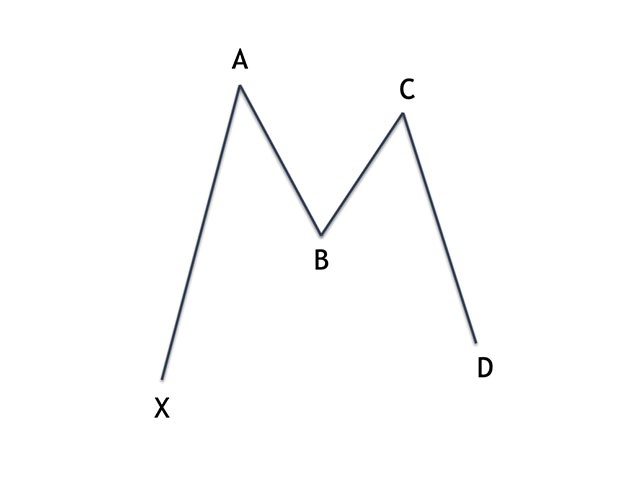

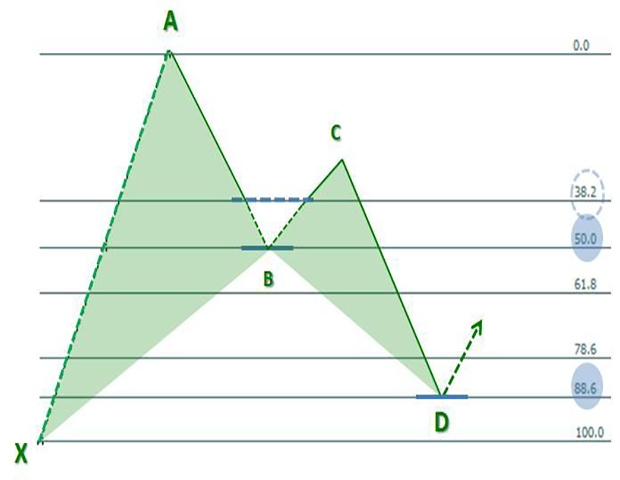

الگوی خفاش از پنج نقطه با برچسب X، A، B، C و D تشکیل شده است. این نقاط سطوح اصلاحی فیبوناچی و گسترش خاصی را تشکیل میدهند که به معاملهگران کمک میکند مناطق بالقوه برگشت را شناسایی کنند.

X: نقطه شروع الگو، اغلب نشان دهنده یک نوسان قابل توجه بالا یا پایین است.

A : یک برگشت از نقطه X.

: B یک نقطه مهم، که در آن اصلاح AB باید دقیقاً یک اصلاح فیبوناچی 0.382 تا 0.618 از XA باشد. این یک تمایز کلیدی از الگوی خفاش است.

C : یک اصلاح BC، که باید بین 0.382 تا 0.886 اصلاح فیبوناچی از AB باشد.

D : منطقه معکوس پتانسیل (PRZ) که توسط چندین نسبت فیبوناچی تعریف می شود.

مهم ترین بخش الگوی خفاش نقطه D است که منطقه معکوس بالقوه را نشان می دهد. این نقطه با یک اصلاح عمیق 88.6٪ از پای XA مشخص می شود. هنگامی که قیمت به این منطقه میرسد، معاملهگران به دنبال نشانههای بازگشت مانند الگوهای قیمتی و تحلیل کندلها هستند. اما برای درک بهتر این مفاهیم، باید ابتدا بدانیم کندل چیست و چگونه تغییرات قیمت را نشان میدهد.

از نظر بصری، الگوی خفاش شبیه شکل M برای سناریوهای صعودی و شکل W برای سناریوهای نزولی است.

نسبتهای دقیق فیبوناچی، به خصوص 88.6% اصلاح XA در نقطه D، آن را به یک الگوی نسبتاً سخت تبدیل میکند که منجر به دقت بالقوه بالاتر در آموزش فارکس و تحلیل تکنیکال میشود.

با استفاده از این الگو، معاملهگران میتوانند تصمیمات آگاهانهتری بگیرند و به طور بالقوه شانس موفقیت خود را در بازار افزایش دهند. همچنین، این الگو میتواند به معاملهگران در نحوه ورود به بازار فارکس با شناسایی نقاط ورود و خروج مناسب کمک کند.به طور خلاصه، الگوی خفاش هارمونیک ابزاری برای شناسایی معکوسهای بالقوه در بازارهای مالی است.

ساختار منحصر به فرد و اتکا به نسبت های فیبوناچی آن را در میان معامله گرانی که به دنبال ارتقای استراتژی های معاملاتی خود هستند، مورد علاقه قرار می دهد.

انواع الگوی خفاش

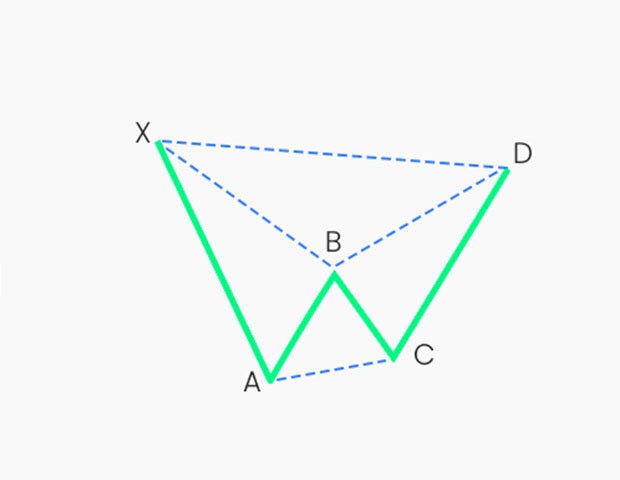

الگوی خفاش در دو نوع اصلی وجود دارد: خفاش صعودی و خفاش نزولی.

هر دو الگو از نسبتهای فیبوناچی یکسان استفاده می کنند اما در شرایط مختلف بازار اعمال می شوند.

الگوی خفاش صعودی

الگوی خفاش صعودی فرصت های خرید بالقوه را در یک روند نزولی شناسایی می کند.

شبیه حرف M است و نشان میدهد که قیمت ممکن است پس از رسیدن به نقطه D به سمت بالا معکوس شود. در اینجا نحوه عملکرد آن آمده است:

1. : XA حرکت اولیه رو به پایین از نقطه X به نقطه .A

2. :AB یک برگشت به سمت بالا از نقطه A به نقطه B، معمولاً حدود 38.2٪ تا 50٪ از پایه XA.

3. :BC یک حرکت رو به پایین از نقطه B به نقطه C، ردیابی 38.2٪ تا 88.6٪ از پایه AB.

4. : CD حرکت نهایی به سمت بالا از نقطه C به نقطه D، 161.8٪ تا 261.8٪

هنگامی که قیمت به نقطه D می رسد، که یک اصلاح عمیق 88.6٪ از پایه XA است، معامله گران برای ورود به موقعیت خرید به دنبال نشانه های بازگشت هستند.

الگوی خفاش نزولی

الگوی خفاش نزولی فرصت های فروش بالقوه را در یک روند صعودی شناسایی می کند.

این شبیه حرف W است و نشان میدهد که قیمت ممکن است پس از رسیدن به نقطه D به سمت پایین برگردد.

1. : XA Legحرکت اولیه به سمت بالا از نقطه X به نقطه A.

2. AB Leg: یک برگشت به سمت پایین از نقطه A به نقطه B، معمولاً حدود 38.2٪ تا 50٪ از پایه XA.

3. حرکت رو به بالا از نقطه B به نقطه C، که 38.2٪ تا 88.6٪ از پای AB را دنبال می کند.

4CD.: حرکت رو به پایین نهایی از نقطه C به نقطه D، 161.8٪ تا 261.8٪

هنگامی که قیمت به نقطه D می رسد، که یک اصلاح عمیق 88.6٪ از پای XA است، معامله گران برای ورود به یک موقعیت فروش به دنبال نشانه هایی از برگشت هستند.

هر دو نوع الگوی خفاش به دلیل دقت و سطوح نسبتاً کوچک توقف ضرر مورد نیاز ارزش گذاری می شوند. با درک و به کارگیری این الگوها، معامله گران بهتر می توانند معکوس های بازار را پیش بینی کنند و تصمیمات معاملاتی آگاهانه تری بگیرند.

راهنمای گام به گام شناسایی الگوی خفاش در نمودار

شناسایی الگوی خفاش مستلزم مشاهده دقیق و استفاده دقیق از ابزارهای فیبوناچی است. در اینجا یک راهنمای گام به گام است آوردهایم:

- پایه XA را شناسایی کنید: به دنبال نوسان قیمت قابل توجه در نمودار باشید. این پایه جهت و محدوده اولیه الگو را تعیین می کند.

- AB را اندازه گیری کنید: با استفاده از ابزار اصلاح فیبوناچی، برگشت را از نقطه A به نقطه B اندازه گیری کنید، مطمئن شوید که در محدوده 38.2٪ – 50٪ از پایه XA قرار می گیرد. اگر اینطور نیست، الگو یک الگوی خفاش معتبر نیست.

- BC را اندازهگیری کنید: دوباره با استفاده از ابزار اصلاح فیبوناچی، برگشت را از نقطه B به نقطه C اندازهگیری کنید. بررسی کنید که در محدوده 38.2٪ – 88.6٪ پایه AB قرار دارد.

- بررسی مجدد CD: مهمتر از همه، بازگشت از نقطه A به نقطه D را اندازه گیری کنید. این باید یک بازگشت 88.6٪ از پایه XA باشد. این مهمترین نقطه اعتبار الگو است.

- منطقه برگشت بالقوه (PRZ) را شناسایی کنید: ناحیه اطراف نقطه D که نمایانگر 88.6% برگشتی پایه XA است، PRZ است. اینجاست که انتظار می رود یک معکوس بالقوه باشد.

تفاوت الگو خفاش با سایر الگوهای هارمونیک

درک تفاوتهای بین الگوهای هارمونیک برای معاملهگران، به ویژه در بازارهای مالی مانند فارکس، اهمیت زیادی دارد. اما قبل از بررسی این تفاوتها، ابتدا باید بدانیم فارکس چیست و چه عواملی بر نوسانات آن تأثیر میگذارند.

الگوهای هارمونیک مانند الگوی خفاش، از نسبتهای فیبوناچی و الگوهای قیمتی برای شناسایی نقاط بازگشت بازار استفاده میکنند. برای درک بهتر این الگوها، ابتدا باید بدانیم تحلیل تکنیکال چیست و چگونه از آن برای پیشبینی حرکات قیمت استفاده میشود.

در حالی که الگوهای هارمونیک متعددی وجود دارد، الگوی خفاش به دلیل ساختار منحصر به فرد و الزامات خاص فیبوناچی خود متمایز است.

بیایید الگوی خفاش را با چندین الگوی هارمونیک پرکاربرد دیگر مقایسه کنیم تا تفاوت های اصلی آنها را برجسته کنیم:

1. الگوی گارتلی

شباهت ها: هر دو الگوی Bat و Gartley الگوهای معکوس پنج نقطه ای هستند.

تفاوت ها: تفاوت اصلی در اصلاح نقطه B پای X-A نهفته است. در گارتلی، نقطه B باید 61.8٪ از پای X-A را بازیابی کند. این به طور قابل توجهی با نیاز 38.2٪ تا 50٪ خفاش متفاوت است. همچنین، نقطه D در Gartley معمولاً 78.6٪ از پایه X-A را دنبال می کند، در حالی که Bat به یک اصلاح 88.6٪ نیاز دارد.

پیامدهای معاملاتی: اصلاح شدیدتر نقطه B در گارتلی اغلب نشاندهنده پتانسیل برگشت قویتر در مقایسه با سناریوهایی است که در آن اصلاح در محدوده بزرگتر خفاش قرار میگیرد.

2. الگوی پروانه

شباهت ها: هر دو الگو الگوهای معکوس پنج نقطه ای هستند که هدف آنها شناسایی نقاط عطف است.

تفاوتها: الگوی پروانه در مقایسه با خفاش با تغییرات قابل توجهی طولانیتر مشخص میشود. در پروانه، نقطه B 78.6٪ از پای X-A را بازیابی می کند. نقطه D که نشان دهنده PRZ است، یک امتداد فیبوناچی 1.272 یا 1.618 از پایه X-A است. این پسوند فراتر از نقطه X، پروانه را از 88.6% اصلاح X-A خفاش متمایز می کند.

پیامدهای معاملاتی: الگوی پروانه اغلب ادامه روند موجود را تا حد زیادی قبل از معکوس پیشنهاد می کند، و آن را برای شناسایی بالا و پایین های شدید مناسب می کند.

3. الگوی خرچنگ

شباهت ها: هدف هر دو شناسایی وارونگی روند بالقوه است.

تفاوت ها: متمایز کننده اصلی نقطه D است. نقطه D الگوی خرچنگ، امتداد فیبوناچی 1.618 پای X-A و امتداد 2.24 تا 3.618 پای B-C است. این گسترش قابل توجهی فراتر از نقطه X است، که نشان دهنده یک منطقه برگشت پتانسیل شدیدتر است. نقطه B در الگوی خرچنگ معمولاً بین 38.2٪ و 61.8٪ از پای X-A باز می گردد، محدوده ای مشابه با الگوی خفاش، و نقطه D را به عامل اصلی تمایز تبدیل می کند.

پیامدهای معاملاتی: الگوی خرچنگ اغلب برای شناسایی نوسانات شدید قیمت و فرصت های معاملاتی بالقوه سودآور با نسبت های پاداش به ریسک بالا استفاده می شود.

4. الگوی سایفر

شباهت ها: همه الگوهای معکوس هارمونیک هستند.

تفاوت ها: بر خلاف سایر الگوهای ذکر شده، الگوی Cypher دارای ساختار مشخص و نسبت فیبوناچی است. نقطه B بازگردانی پای X-A نیست، بلکه فراتر از آن است که بلافاصله قابل تشخیص است. نقطه B معمولاً به 127.2% یا 161 می رسد.

جدول مقایسه الگوی خفاش با سایر الگوهای هارمونیک

در ادامه برای درک بهتر شما در جدولی الگوی خفاش را با سایر الگوهای هارمونیک مقایسه کردهایم:

| ویژگیها | الگوی خفاش | الگوی گارتلی | الگوی پروانه | الگوی خرچنگ | الگوی سایفر |

| تعداد نقاط | 5 | 5 | 5 | 5 | 5 |

| نقطه B | اصلاح 38.2٪ تا 50٪ از XA | اصلاح دقیق 61.8٪ از XA | اصلاح 78.6٪ از XA | اصلاح 38.2٪ تا 61.8٪ از XA | فراتر از 127.2٪ یا 161٪ از XA |

| نقطه D | اصلاح 88.6٪ از XA | اصلاح 78.6٪ از XA | امتداد 1.272 یا 1.618 از XA | امتداد 1.618 از XA | نسبتهای خاص خود (متفاوت از بقیه) |

| ویژگی کلیدی | نقطه PRZ در اصلاح 88.6٪ XA | اصلاح کمتر در نقطه D | گسترش بیشتر نقطه D | حرکت شدیدتر و امتداد بیشتر | ساختار متفاوت و خاص |

| کاربرد اصلی | شناسایی معکوسهای قوی | برگشتهای متعادلتر | برگشتهای عمیقتر | نوسانات شدید و معکوسهای قوی | برگشتهای کمتر رایج ولی قدرتمند |

این جدول خلاصهای از تفاوتهای کلیدی این الگوها را بهصورت سازمانیافته نمایش میدهد و به معاملهگران کمک میکند تا درک بهتری از ویژگیهای هر الگو داشته باشند.

استراتژی معاملاتی با الگوی خفاش هارمونیک

توسعه یک استراتژی معاملاتی با الگوی خفاش هارمونیک می تواند به شما کمک کند تا تصمیمات آگاهانه تری بگیرید و به طور بالقوه سودآوری خود را افزایش دهید. در اینجا یک راهنمای ساده و قابل درک برای ایجاد یک استراتژی معاملاتی موثر وجود دارد:

چگونه وارد یک تجارت شویم؟

- شناسایی منطقه معکوس بالقوه (PRZ) : PRZ جایی است که قیمت احتمالاً معکوس می شود. در الگوی خفاش، این نقطه D است که 88.6% اصلاح پایه XA است. برای شناسایی دقیق این ناحیه از ابزارهای اصلاح فیبوناچی استفاده کنید.

- انتظار برای سیگنال های تایید: قبل از ورود به معامله، منتظر سیگنال های تایید در PRZ باشید. این سیگنالها میتوانند شامل الگوهای شمعدانی مانند الگوهای دوجی، چکش، یا الگوهای درگیر یا شاخصهای فنی مانند RSI یا MACD باشند که واگرایی را نشان میدهند. این سیگنالها احتمال بازگشت قریبالوقوع را افزایش میدهند.

قرار دادن توقف ضرر

کجا می توان سفارشات توقف ضرر را در معاملات با الگوی خفاشی تنظیم کرد؟

سفارش توقف ضرر خود را درست فراتر از نقطه X قرار دهید. اگر معامله علیه شما انجام شود، این قرار دادن به شما در برابر ضررهای قابل توجه محافظت می کند.

برای الگوی خفاش صعودی، استاپ ضرر را زیر نقطه X قرار دهید. برای الگوی خفاش نزولی، آن را بالای نقطه X قرار دهید.

استراتژی های سودآوری

نحوه تعیین اهداف سود با استفاده از افزونه های فیبوناچی یا روش های دیگر؛

از اهداف سود متعدد برای مدیریت موثر تجارت خود استفاده کنید:

1. هدف اول: اولین هدف سود را روی 38.2% اصلاحی پای AD تنظیم کنید. این یک هدف محافظه کارانه است که به شما امکان می دهد تا زودتر برخی از سودها را تضمین کنید.

2. هدف دوم: هدف دوم سود را روی 61.8% اصلاحی پای AD تنظیم کنید. هدف این هدف گرفتن بیشتر از حرکت بالقوه قیمت است.

3. هدف نهایی: می توانید اهداف اضافی تعیین کنید یا کاملاً بر اساس تحمل ریسک و شرایط بازار خود از معامله خارج شوید. برخی از معامله گران از اصلاح 100% پای AD یا سایر سطوح توسعه فیبوناچی برای اهداف نهایی استفاده می کنند.

با دنبال کردن این مراحل و استفاده از الگوی خفاش هارمونیک، میتوانید توانایی خود را برای شناسایی معکوسهای احتمالی بازار و تصمیمگیری آگاهانهتر معاملاتی بهبود ببخشید.

مزایا و معایب استفاده از الگوی خفاش

الگوی خفاش نیز مانند سایر الگوها مزایا و معایبی دارد که در ادامه به آن اشاره نمودهایم:

مزایا الگوی خفاش عبارتند است از:

- دقت بالا: الزامات سختگیرانه برای نسبت های فیبوناچی در الگوی خفاش عموماً منجر به احتمال موفقیت بیشتر در مقایسه با الگوهای فنی کمتر تعریف شده می شود.

- نقاط ورودی و خروجی تعریف شده: نسبت های دقیق فیبوناچی سطوح ورود، توقف ضرر و هدف را مشخص می کند و یک رویکرد معاملاتی ساختاریافته را تسهیل می کند.

- نشانه برگشت زودهنگام: اصلاح 88.6% اغلب نشان دهنده بازگشت بالقوه زودتر از سایر الگوهای هارمونیک مانند گارتلی است و به معامله گران اجازه می دهد تا از شروع یک روند جدید سرمایه گذاری کنند.

- تطبیق پذیری: می تواند برای بازه های زمانی مختلف و طبقات دارایی، از تجارت کوتاه مدت درون روز گرفته تا استراتژی های سرمایه گذاری بلندمدت اعمال شود.

- پاک کردن اعتبار/ بیاعتباری: اگر قیمت به طور قابل توجهی فراتر از PRZ بشکند، الگو معمولاً نامعتبر در نظر گرفته می شود و سیگنال واضحی برای خروج از معامله ارائه می دهد.

معایب الگوهای خفاش عبارتند از:

- ذهنیت در شناسایی: در حالی که نسبت های فیبوناچی معیارهای عینی را ارائه می دهند، شناسایی نقاط دقیق X، A، B و C می تواند ذهنی باشد و نیاز به تمرین دارد.

- نقص الگو: اقدام قیمت در دنیای واقعی به ندرت کاملاً با الگوی نظری مطابقت دارد. معامله گران باید برای تغییرات جزئی در نسبت های فیبوناچی تحمل کنند.

- مثبت کاذب: مانند هر اندیکاتور فنی، الگوی Bat می تواند سیگنال های نادرستی تولید کند که منجر به از دست دادن معاملات می شود.

- شناسایی زمان بر: شناسایی دستی الگوی خفاش می تواند زمان بر باشد. نرم افزار نمودار خودکار می تواند در این فرآیند کمک کند.

- نیاز به تلاقی: تکیه صرف بر الگوی خفاش بدون در نظر گرفتن سایر شاخص های فنی یا تحلیل بنیادی می تواند مخاطره آمیز باشد.

نمونه های عملی از الگوی خفاش در بازارهای مالی

بیایید چند نمونه عملی از الگوی خفاش مشاهده شده در بازارهای مختلف را بررسی کنیم:

1. فارکس – EUR/USD: الگوی خفاش صعودی

سناریو: تصور کنید جفت ارز EUR/USD روند نزولی دارد. یک معامله گر یک الگوی بالقوه صعودی خفاش را شناسایی می کند که در نمودار 4 ساعته شکل می گیرد.

شکل گیری الگو:

- : XA Leg یک حرکت نزولی قابل توجه قیمت.

- : AB Legقیمت دوباره به سمت بالا حرکت می کند و به سطح اصلاحی فیبوناچی 38.2% در پایه XA می رسد.

- BC Leg: قیمت به سمت پایین حرکت میکند و به سطح اصلاح فیبوناچی 50 درصدی پای AB میرسد.

- CD Leg: قیمت از نقطه C به سمت بالا گسترش مییابد و به 1.618% امتداد پایه BC میرسد، که مصادف با 88.6% اصلاح پایه XA در نقطه D است.

استراتژی معاملاتی:

ورود: یک موقعیت طولانی در نزدیکی نقطه D، PRZ، پس از مشاهده الگوهای شمعدانی صعودی (به عنوان مثال، غرق صعودی، چکش) برای تأیید شروع می شود.

توقف ضرر: کمی زیر نقطه D برای محافظت در برابر شکست الگو قرار داده شده است.

هدف: هدف اولیه در 38.2% اصلاحی پای پس از میلاد، با هدف دوم در 61.8% اصلاحی تعیین شده است.

نتیجه: قیمت از PRZ جهش می کند، الگوی خفاش صعودی را تأیید می کند و به هر دو سطح هدف می رسد.

2. سهام: اپل (AAPL) – الگوی خفاش نزولی

سناریو: سهام اپل در یک روند صعودی قرار دارد. یک معامله گر یک الگوی خفاش نزولی بالقوه را در نمودار روزانه مشاهده می کند.

شکل گیری الگو:

- :XA Leg یک حرکت صعودی قابل توجه قیمت.

- :AB Leg قیمت به سمت پایین حرکت میکند و به سطح اصلاح فیبوناچی 50 درصدی پایه XA میرسد.

- BC: قیمت به سمت بالا حرکت میکند و به سطح اصلاح فیبوناچی 88.6 درصدی پای AB میرسد.

- :CD قیمت از نقطه C به سمت پایین گسترش می یابد و به 2.618% امتداد پایه BC می رسد، که مصادف با 88.6% اصلاح پایه XA در نقطه D است.

استراتژی معاملاتی:

ورود: یک موقعیت کوتاه در نزدیکی نقطه D، PRZ، پس از مشاهده الگوهای شمعدانی نزولی (به عنوان مثال، نزولی فراگیر، ستاره تیرانداز) برای تأیید شروع می شود.

توقف ضرر: کمی بالاتر از نقطه D برای محافظت در برابر شکست الگو قرار داده شده است.

هدف: هدف اولیه در 38.2% اصلاحی پای پس از میلاد، با هدف دوم در 61.8% اصلاحی تعیین شده است.

نتیجه: قیمت از PRZ معکوس می شود و الگوی خفاش نزولی را تایید می کند و به هر دو سطح هدف می رسد.

3. کالاها: طلا (XAU/USD) – الگوی خفاش صعودی

سناریو: قیمت طلا در روند نزولی قرار دارد. یک معامله گر شکل گیری الگوی خفاش صعودی بالقوه را در نمودار هفتگی شناسایی می کند.

شکل گیری الگو: دنباله ای مشابه با مثال EUR/USD، اما با شکل گیری الگو در بازه زمانی طولانی تر.

استراتژی معاملاتی: مشابه مثال فارکس، اما با در نظر گرفتن بازه زمانی طولانی تر، معامله گر ممکن است از توقف ضرر گسترده تری استفاده کند و اهداف سود بیشتری را هدف قرار دهد.

نتیجه: قیمت طلا از PRZ افزایش می یابد و از الگوی صعودی Bat حمایت می کند و به سطوح هدف از پیش تعیین شده می رسد.

نکات کلیدی در استفاده موثر از الگوی خفاش

در این مقاله به بررسی نکات کلیدی در استفاده موثر از الگوی خفاش در تحلیل تکنیکال، از شناسایی مناسب تا اجرای استراتژیک میپردازیم:

1. درک ساختار هسته: آناتومی الگوی خفاش

الگوی خفاش یک الگوی معکوس پنج نقطه ای (XABCD) است که توسط روابط فیبوناچی خاص تعریف شده است. شناسایی دقیق این روابط برای تشخیص الگوی قابل اعتماد بسیار مهم است. نسبت های فیبوناچی کلیدی که الگوی Bat را تعریف می کنند عبارتند از:

- :XBیک عنصر حیاتی، اصلاح XB باید دقیقاً روی 0.382 یا کمتر باشد. انحراف از این یک پرچم قرمز است. این اصلاح، عمق کلی الگو را مشخص می کند و آن را از دیگر تشکل های هارمونیک متمایز می کند.

- :BC اصلاح BC باید بین 0.382 و 0.886 از پایه AB باشد. این اصلاح به ایجاد تقارن و پتانسیل برگشت کمک می کند.

- AB=CD: طرح AB=CD می تواند 1.27 یا 1.618 باشد. این به تعیین هدف سود بالقوه در صورت تکمیل الگو و شروع معامله کمک می کند.

- نقطه تکمیل):D نقطه D، منطقه برگشت بالقوه (PRZ)، باید در 0.886 اصلاح فیبوناچی دقیق پایه XA باشد. این “نقطه شیرین” است که در آن الگوی احتمال زیاد برگشت را نشان می دهد.

2. دقت مهم است: اهمیت اندازه گیری دقیق

برخلاف الگوهای ذهنی که تقریب های بصری قابل قبول هستند، الگوی خفاش به دقت نیاز دارد. استفاده از نرم افزار نموداری قابل اعتماد با ابزارهای دقیق فیبوناچی ضروری است. هر گونه انحراف قابل توجه از نسبت های مشخص شده، الگو را باطل می کند و احتمال یک معامله موفق را کاهش می دهد. لازم است این نکات را رعایت کنید:

- از نرم افزار نموداری معتبر استفاده کنید: پلتفرم هایی مانند TradingView، MetaTrader، و Thinkorswim ابزارهای نموداری قوی برای اندازه گیری دقیق فیبوناچی ارائه می دهند.

- بررسی مجدد نسبتها: قبل از اینکه الگو را معتبر در نظر بگیرید، هر نسبت فیبوناچی را به دقت بررسی کنید و مطمئن شوید که در پارامترهای تعریف شده قرار دارند.

- اجتناب از تقریب بصری: در برابر وسوسه برآورد بصری سطوح اصلاح مقاومت کنید. از ابزار فیبوناچی برای تأیید صحت استفاده کنید.

3. تشخیص الگو: تکنیک ها و سرنخ های شناسایی

شناسایی الگوهای بالقوه خفاش مستلزم یک نگاه دقیق و یک رویکرد سیستماتیک است. معامله گران باید به دنبال موارد زیر باشند:

- حرکات تکانشی و به دنبال آن ردیابی مجدد: پای XA یک حرکت تکانشی اولیه را نشان میدهد و به دنبال آن اصلاحهایی که نقاط B و C را تشکیل میدهند.

- سطوح فیبوناچی همگرا: تلاقی چندین سطح فیبوناچی در نزدیکی PRZ نقطه D پتانسیل برگشت را تقویت می کند. این ممکن است شامل پسوندهای فیبوناچی یا پیش بینی ها از سایر نوسانات قیمت باشد.

- روابط مبتنی بر زمان: تجزیه و تحلیل زمان صرف شده برای تشکیل هر بخش از الگو می تواند تأیید بیشتری را ارائه دهد. در حالت ایده آل، زمان صرف شده برای تشکیل پایه CD باید مشابه زمان تشکیل پایه AB باشد.

4. تأیید در PRZ: در انتظار سیگنال

PRZ یک منطقه بازگشت بالقوه است، نه یک نقطه عطف تضمین شده. بنابراین، تنها تکیه بر تکمیل الگو در PRZ کافی نیست. تایید قبل از ورود به معامله ضروری است. معامله گران باید به دنبال موارد زیر باشند:

- سیگنالهای اقدام قیمت: به دنبال الگوهای شمعدانی در PRZ باشید که نشاندهنده یک معکوس بالقوه است، مانند الگوهای غرقکننده صعودی، چکشها، یا ستارههای صبح برای فرصتهای خرید، و برعکس الگوهای نزولی، ستارههای تیرانداز یا ستارههای عصر برای فرصتهای فروش.

- تلاقی اندیکاتور: از نوسانگرهایی مانند RSI و MACD برای شناسایی شرایط خرید بیش از حد یا فروش بیش از حد در PRZ استفاده کنید. واگرایی بین قیمت و این اندیکاتورها می تواند سیگنال معکوس را تقویت کند.

- تأیید حجم: حجم معاملات بالا در PRZ، به ویژه در کندل معکوس، نشان دهنده فشار خرید یا فروش قوی است که از اعتبار الگو پشتیبانی می کند.

سخن پایانی

الگوی خفاش یک الگوی هارمونیک قدرتمند است که وقتی به درستی شناسایی و در یک استراتژی معاملاتی کاملاً تعریف شده ادغام شود، می تواند مزیت رقابتی را به معامله گران ارائه دهد.

الزامات دقیق نسبت فیبوناچی آن به دقت بالقوه آن کمک می کند.

با این حال، بسیار مهم است که به یاد داشته باشید که هیچ الگوی معاملاتی بیخطر نیست.

معامله گران باید الگوی خفاش را با سایر شاخصهای فنی، تجزیه و تحلیل بنیادی و اصول صحیح مدیریت ریسک ترکیب کنند تا شانس موفقیت خود را به حداکثر برسانند.

با درک منطق اساسی و تفاوتهای ظریف الگوی خفاش، معامله گران میتوانند به طور موثری از پتانسیل آن برای شناسایی مناطق برگشت با احتمال بالا و حرکت در دنیای پویا بازارهای مالی استفاده کنند.